☞滝沢亮太が教える『FXの確定申告』

初めまして♪

ブログ管理人の滝沢亮太と申します。

この度は、当ブログにお越し頂き

誠にありがとうございます♪

本日は👇

『FXの確定申告』

についてお話ししたいと思います!!

それでは、楽しんでいってください♪♪

私が提供しているFX自動売買で利益を得られたことによって、通常、年間の収入が2,000万円以下の給与所得者の場合は、勤務先が「年末調整」という作業を行い、源泉徴収済みの金額と本来納めるべき納税額との過不足分が精算されるため、確定申告をする必要はありません。しかし、FXで利益が得られたことなどによって、給与所得や退職所得以外の所得の年間合計が20万円を超えると、前述した給与所得者も確定申告を行なう義務が生じます。

確定申告とは、どういった手続きなの?

確定申告とは、1年間(前年の1月1日〜12月31日)の所得を計上し、そこから経費に相当する金額などを差し引いて納めるべき所得税額を求め、すでに源泉徴収で差し引かれている納税額との過不足を精算する作業のことを意味しています。つまり、その年に支払うべき正当な納税額を確定させて、それを税務署に申告するわけです。

確定申告の受付期間は、毎年2月16日〜3月15日まで(土日に該当する場合は異なる)です。この期間中に間に合わなかった場合は、期限後申告として取り扱われることになり、場合によっては納める税額に加えて無申告加算税が課されることがあります。

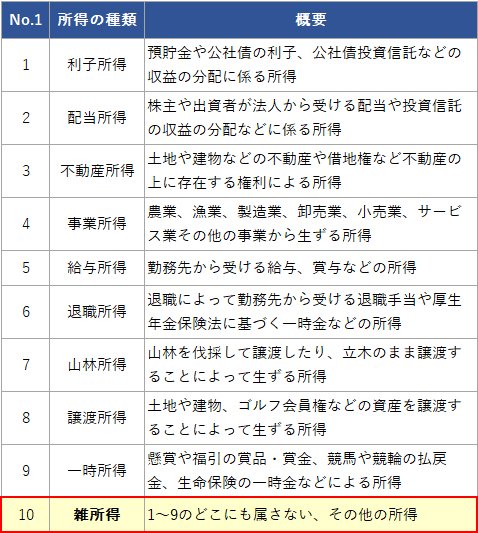

FXで得られた為替差益は、「雑所得」として確定申告を行います。所得は税制上、①利子所得、②配当所得、③不動産所得、④事業所得、⑤給与所得、⑥退職所得、⑦山林所得、⑧譲渡所得、⑨一時所得の9つに分類されており、「雑所得」は①から⑨のいずれにも該当しないものです。

ただ、FXで得られた為替差益は、他の「雑所得」「とは税制上の扱いが異なっています。前述の9分類の所得や他の「雑所得」とは切り離して税額が計算される「申告分離課税」の対象となるのです。

一方、FX取引にかかったコストは、必要経費として利益から差し引くことが可能です。たとえば、取引にかかった売買手数料や入金時の振込手数料などが必要経費に該当し、相場分析や売買手法研究のために購入した新聞やネット上の有料情報、書籍代なども必要経費として認められることがあります。

FXで損失が出た場合も確定申告を行った方がいい?

最初に触れたように、FXの利益などによる「給与所得や退職所得以外の所得」が年間20万円以下の給与所得者であれば、確定申告の必要はありません(年間収入が2,000万円超の給与所得者は例外)。しかしながら、FXで損失が出た場合も確定申告を行ったほうが有利になるケースが出てきます。

なぜなら、損益通算を行うことが可能だからです。損益通算とは、一定期間内に得られた利益から損失を差し引くことで、納めるべき税金を抑えることができます。

先に述べたように、FXで得た利益は、9分類の所得や他の「雑所得」とは切り離して税額が計算される「申告分離課税」の対象であり、FXで得た利益と9分類の所得や他の雑所得との間で損益通算することは認められていません。しかし、同じく「申告分離課税」の対象となっている他の金融取引と FXで得た利益は損益通算が可能です。

「みんなのFX」「みんなのシストレ」「みんなのオプション」といった当社における取引はもちろん、取引所FX(くりっく365)や、株式の先物・オプション、CFD(差金決済取引)、商品先物などで発生した損益と通算できます。そして、これら全体の収支がマイナスとなった場合、翌年以降3年間にわたって損失の繰越控除を行うことも可能です。

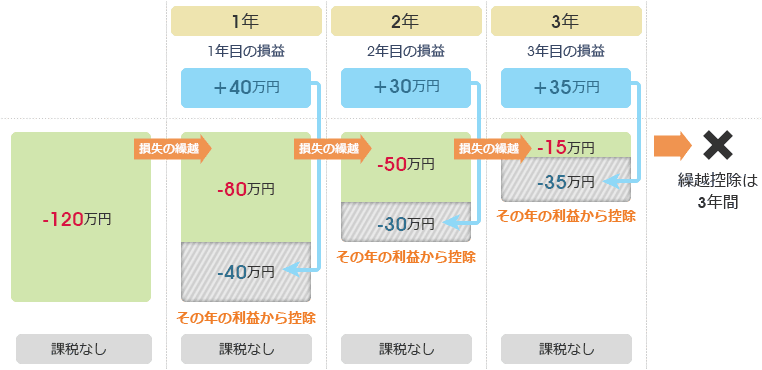

損失の繰越控除とは、前年の損失を翌年以降の損益から差し引いて税額を計算することです。翌年の損益から差し引いてもまだマイナスが残れば、さらに翌々年に繰り越せるようになっています。

ただし、繰越控除の適用を受けるためには、損失が発生した年に確定申告を行っておくことが大前提です。その後についても、継続的に確定申告が必要となります。

FXの取引に関わる税金対策の計算の仕方

損益通算の方法について、具体例を挙げながら説明しましょう。仮に、「みんなのFX」で年間50万円の利益が出ていたものの、取引所FX(くりっく365)で90万円の損失、日経225先物取引で80万円の損失を被っていたとします。

このケースでは「50万円−90万円−80万円=▲120万円」となり、「申告分離課税」の対象内ではトータルでマイナスです。そこで、確定申告を行うことによって、その状況を税務署に把握してもらいます。

一方、翌年は「みんなのFX」で40万円の利益、取引所FX(くりっく365)で20万円の損失、日経225先物取引で20万円の利益だったとすると、この年だけで単純に収支を行えば「40万円−20万円+20万円=40万円」のプラスです。しかし、前年の120万円という損失を繰り越すことで、トータルでの収支では▲80万円と計上できます。

さらに、翌々年は「みんなのFX」が50万円の利益、取引所FX(くりっく365)で20万円の利益、日経225先物取引で40万円の損失だったとすると、本来なら「50万円+20万円−40万円=30万円」の所得が発生しています。これに対し、前年から繰り越した80万円のマイナスを通算すると、トータルでは▲50万円となり課税対象とはなりません。このように、損失が発生した年も確定申告をしておくと、3年間、繰越控除の適用を受けることができます。もちろんこの過程でトータル収支がプラスになれば、利益に対して税金が課されるようになります

(※税金についての詳細は、税務署または税理士などの専門家にお問い合せください)。

国税庁のホームページなら、確定申告の作成も楽!

確定申告書の作成と言えば、かつてはかなり複雑で難解な作業だというイメージがありました。しかし、今は国税庁のホームページ内に設けられている「確定申告書作成コーナー」を 利用すれば、ガイダンスに従って入力するだけで簡単に申告書を作成できます。

こうして国税庁のホームページで作成した書類をプリントアウトし、添付書類や マイナンバー書類のコピーなどとともに郵送すれば、確定申告の手続きは完了します。また 個人番号カードに組み込まれている「公的個人認証サービスに基づく電子証明書」を取得していれば、より手軽に「e-Tax」で申告を済ませられます。

「e-Tax」とは、ネット上で作成したものをそのまま税務署に送信するもので、プリントアウトや郵送手続きは不要です。「公的個人認証サービスに基づく電子証明書」の取得方法については、住民票がある地方自治体に問い合わせてみてください。

例年、確定申告の期限が迫ると税務署の窓口が混雑しがちです。事務処理にも時間を要することになるので、なるべく早めに申告するのが望ましいでしょう。

税金を納めすぎていた場合には、税務署内の手続きが完了次第、指定した金融機関の口座に還付されます。申告期限直前に駆け込むと、還付金の入金も遅くなるので注意しましょう。

皆さん、おつかれさまでした♪♪

最後までご視聴していただきありがとうございました♪

今日の勉強会はここまでとさせていただきます♪

税金忘れないように日ごろから税金の見直し等もして行くことでトラブルもなく申告が出来ると思いますので

不明点がございました、いつでもご連絡の程宜しくお願い致します。

3日に1回の頻度にブログの更新の方をして行きたいと

思いますので、今後とも宜しくお願い致します♪

最後に、私が提供しているEAが御座いますので

気になる方がいましたら、コチラの詳細を👇👇

https://takizawaryota23.hatenablog.com/entry/2020/11/10/215049

それでは、また会いましょう♪

バンビーノ♪♪